風險轉移下的企業(yè)動態(tài)投資與資本結構研究

甘 柳 蔡穎俐

(1.江西財經大學金融學院,江西南昌330013; 2.金融發(fā)展與風險防范研究中心,江西南昌330013)

1 引 言

自Jensen 等[1]以及Myers[2]對債務融資下股東和債權人代理沖突進行研究以來,不少學者從理論模型和實證分析角度對企業(yè)的債務融資問題進行了探索.其中Merton[3],Leland[4,5]及Goldstein 等[6]創(chuàng)建了連續(xù)時間框架下的結構化模型,研究股東和債權人利益沖突下的企業(yè)融資決策,并且這些結構化模型成為了公司金融理論模型研究的代表.然而,利用數(shù)據對不同的結構化模型進行參數(shù)校對,發(fā)現(xiàn)模型對杠桿率以及信用價差的預測與現(xiàn)實中的情況存在較大的偏離.例如,Graham[7]發(fā)現(xiàn)債務的稅收收益高達公司價值的5%,遠高于傳統(tǒng)結構化模型預期違約損失價值的估計,結構化模型預測的杠桿率遠高于實際水平.由此形成“低杠桿之謎”.另外,Huang 等[8]用歷史違約率和回收率數(shù)據校準結構化模型參數(shù),發(fā)現(xiàn)模型計算得到的信用價差均遠低于實際價差的歷史平均水平.這一現(xiàn)象被稱為“信用價差之謎”.

針對以上兩個問題,現(xiàn)有文獻從如下幾個方面對結構化模型進行拓展以提高模型的解釋能力.一是將企業(yè)的實物投資引入到結構化模型.例如Mauer 等[9]結合不確定性投資理論以及Leland 的融資模型研究了股東與債權人之間代理沖突對企業(yè)杠桿率的影響.近年來相關研究還包括Hackbarth 等[10]以及Sundaresan等[11]的研究,他們在杠桿企業(yè)擁有擴張投資機會(擴張期權)的條件下分析企業(yè)的最優(yōu)資本結構與信用價差問題.另外曹啟龍等[12]以及楊招軍等[13]對實物投資下企業(yè)的資本結構問題進行了研究.二是將決策者偏好引入到結構化模型.Cronqvist 等[14]指出決策者的偏好與個人特征會影響到企業(yè)決策,進而對企業(yè)的杠桿率產生影響.Hackbarth[15,16]和Malmendier 等[17]將決策層的過度樂觀與過度自信引入結構化模型來分析企業(yè)杠桿率與信用價差.而Tian[18]以及Gan 等[19]引入決策層的時間偏好不一致研究企業(yè)的最優(yōu)資本結構,并指出引入該偏好后新模型對“低杠桿之謎”的解釋能力提高.三是將宏觀經濟周期引入到結構化模型.代表性的研究包括Hackbarth 等[20],Chen[21]以及Chen 等[22].其中Chen 引入經濟周期到結構化模型并分析了“低杠桿之謎”以及“信用價差之謎”.總之,以上文獻通過對引入更符合實際情況的因素,對傳統(tǒng)模型進行了有力的拓展,同時也提高了模型的解釋能力.但是這些研究都是基于Merton[3]或Leland[4,5]的基本框架,其顯著特點是企業(yè)資產價值外生驅動.

而投資q理論與上述模型框架不同,利用該框架可以分析企業(yè)內生的資本積累動態(tài)過程,資本存量折舊,股東動態(tài)投資策略以及資本存量的不確定性沖擊等問題.在經典的投資q理論的研究中,學者們引入企業(yè)的產出沖擊和資本的調節(jié)成本,通過最優(yōu)化方法來研究企業(yè)的動態(tài)投資.例如Lucas 等[23]在不確定性和凸性調節(jié)成本函數(shù)下研究企業(yè)的動態(tài)投資決策.Hayashi[24]在齊次性假設下得到邊際q和平均q相等的結論, 該結論為實證檢驗中平均q作為邊際q代理變量的做法提供了依據.Hennessy[25]以及Hennessy等[26]在q理論框架下引入債務融資來研究債務積壓對動態(tài)投資的影響,并進行相應的實證分析.近十年來學者們主要從兩個視角引入金融摩擦對投資q理論進行推廣,一方面是以Bolton 等[27]為代表,從企業(yè)流動性以及股權融資成本角度構建了托賓q理論統(tǒng)一框架,并對企業(yè)風險管理進行了研究.隨后Bolton 等[28]引入經濟周期研究了企業(yè)的動態(tài)投資以及市場擇時;Lin 等[29]研究了隨機利率對動態(tài)投資以及托賓q的影響;劉琦等[30]研究AK 型企業(yè)的擔保融資問題.另一方面是基于委托人和代理人沖突構建的動態(tài)代理模型,并從代理沖突視角來研究企業(yè)的動態(tài)投資以及托賓投資q理論等,該方面以DeMarzo 等[31]結合q理論創(chuàng)立的內生投資動態(tài)代理模型為代表.隨后的研究包括Ai 等[32]引入管理者與股東雙方有限承諾建立投資q理論下的長期動態(tài)代理模型;Bolton 等[33]分析投資q理論下的長期動態(tài)投資模型與流動性投資q模型的對偶問題;甘柳等[34]研究了投資q理論下長期動態(tài)投資的跳風險問題.然而以上q理論的研究僅Hennessy 以及劉琦等考慮了債務融資,但文獻[25,26]側重于研究債務融資下的托賓q,劉琦等[30]側重擔保企業(yè)融資成本問題的研究.這些研究沒有從股東與債權人的代理沖突的角度來考慮企業(yè)最優(yōu)杠桿率與信用價差.

鑒于此,本文采用連續(xù)時間下的Markov 鏈來刻畫股東的風險投資動機1Jensen 等[25,26]提出企業(yè)在債務融資下股東冒險決策導致股東和債權人的代理沖突.從理論上來看股權是以企業(yè)價值為基礎資產的看漲期權,故股東有從事高風險投資的動機.大量實證研究給出這一結論的證據(參見Armstrong 等[35]等的研究).,并在新古典投資q理論框架中研究股東風險轉移以及投資不足形成的代理問題及其對企業(yè)最優(yōu)資本結構,信用價差以及托賓q的影響機制.本文的創(chuàng)新主要體現(xiàn)在: 第一,在新古典投資q理論下引入債務融資,通過數(shù)值分析發(fā)現(xiàn)股東風險轉移以及投資不足形成的代理沖突可以對“低杠桿之謎”以及“信用價差之謎”進行有效解釋;第二,通過考慮不含投資以及冒險決策的Leland 模型,給出股東風險轉移以及投資不足所形成代理成本的定義,以此來測度股東和債權人代理沖突導致的社會福利損失,并進一步分析兩者的相互影響;第三,分析了債務融資下企業(yè)平均q和邊際q隨資本存量以及風險轉移強度的變化關系.

2 風險轉移下的動態(tài)投資與融資模型

2.1 模型框架與基本假設

本文基于新古典投資q理論構建連續(xù)時間框架下的企業(yè)動態(tài)投資與融資模型,該框架下所有不確定性來自概率空間(?,F,Ft,Q),其中Q為風險中性概率測度,{Ft;t≥0}為滿足通常條件的域流.假定經濟系統(tǒng)中股東需要通過債務融資創(chuàng)建企業(yè),此時該企業(yè)的權益索取方包括企業(yè)股東和債權人2本文假定管理者和股東利益一致,故沒有考慮管理者和股東的代理沖突.當決策權集中于管理者時,可以考慮管理者、股東和債權人三者的代理沖突.,且假設股東和債權人都是風險中性的,并用無風險利率r進行貼現(xiàn).債務融資下股東存在進行高風險投資的動機,由此可能損害債權人利益,引入正常狀態(tài)和風險投資狀態(tài)來刻畫股東的高風險投資行為.當企業(yè)處于正常狀態(tài)時會面臨一個風險較高的投資機會,股東為了提升股權價值會將企業(yè)置于更高的風險狀態(tài).而企業(yè)一旦進入新的投資機會狀態(tài)后,股東便無法改變企業(yè)現(xiàn)有的風險狀態(tài).

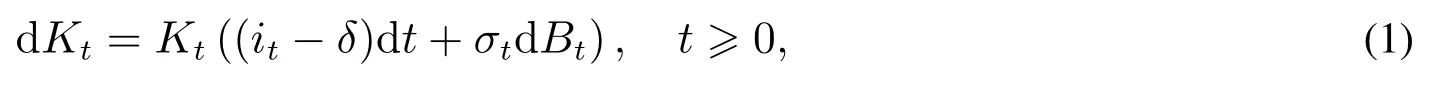

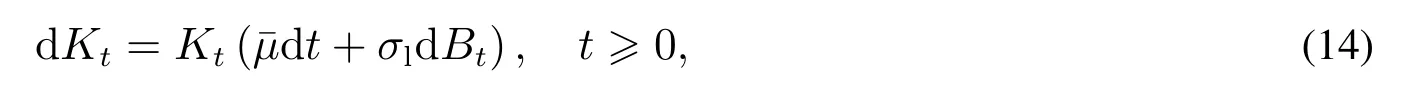

采用資產常數(shù)回報率函數(shù){AKt;t≥0}表示企業(yè)產出,其中{Kt;t≥0}表示企業(yè)的資本存量,A>0 為常數(shù)表示均衡狀態(tài)下的資本邊際產出.為了刻畫股東的高風險投資行為,在風險中性概率測度下企業(yè)資本存量{Kt;t≥0}服從如下隨機擴散過程

其中{it;t≥0}是企業(yè)單位資本的投資數(shù)量,用來刻畫企業(yè)追加或者出售資本的速率.而δ >0 是折舊因子,用來刻畫資本存量的折舊率.這一假定意味著企業(yè)累計資本存量暴露在兩種不確定性之下.第一種為不可觀測的布朗運動風險,由{Bt;t≥0}進行刻畫;第二種為波動率{σt;t≥0}的不確定性,并通過資本存量波動率的不確定性來刻畫正常狀態(tài)和風險投資狀態(tài).

具體的, 正常狀態(tài)和進入風險投資狀態(tài)后企業(yè)資本存量的波動率分別為σl和σh, 且有σl< σh, 這意味著企業(yè)進入高風險投資狀態(tài)后會導致資本存量的波動率更大.進一步采用參數(shù)為λ的Poisson 過程{Nt;t≥0}來刻畫企業(yè)從正常狀態(tài)進入到高風險投資狀態(tài)的不確定性3一般而言,風險投資機會是隨機到來的,因此采用跳過程來刻畫這一投資機會是合理的.,單位時間內轉移到高風險投資狀態(tài)的概率為λΔt.股東通過控制轉移的強度λ來進行風險轉移的選擇.不失一般性,企業(yè)存在大小兩個轉移強度,分別記為λ1和λ2,即λ ∈{λ1,λ2},且有λ1<λ2.

另外,企業(yè)的動態(tài)投資會引起資本存量的變動,從而產生調整成本.投資和調整成本函數(shù)記為Kg(i),g(i)是關于i的凸函數(shù),g(i)的凸性隱含了投資的邊際成本關于i單調遞增.根據經典文獻假設g(i)為二次函數(shù)4需要注意的是g(i)的不同形式對文章的基本結論不會產生影響,為了模型處理的方便,本文遵循一般假設來設置g(i)的具體表達式,詳細內容可以參考文獻[27,28,31–33].,g(i)=i+θi2/2,其中θ >0 刻畫了企業(yè)投資中調整成本的摩擦強度,θ越大摩擦強度越大.

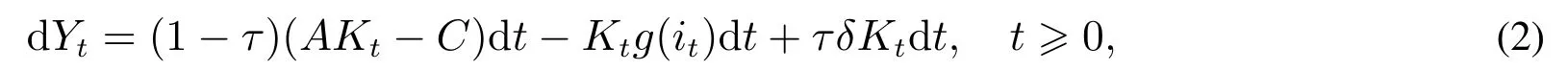

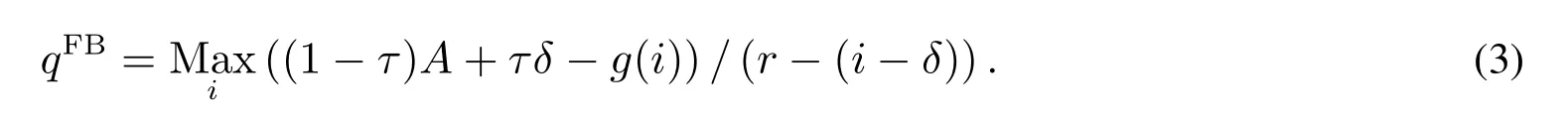

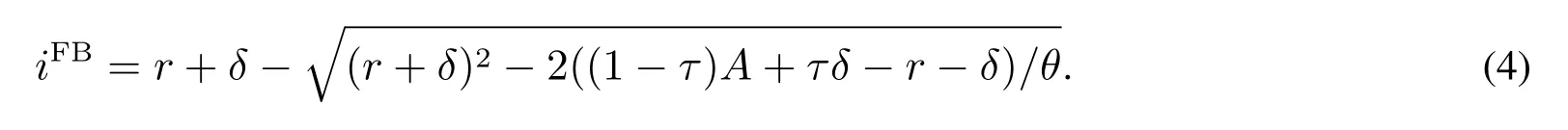

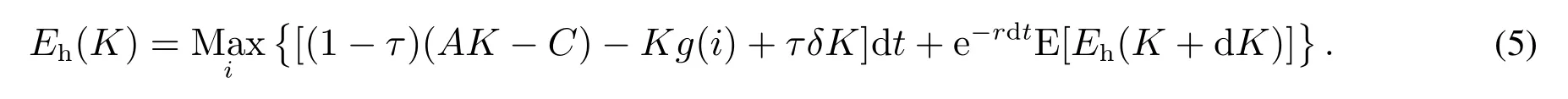

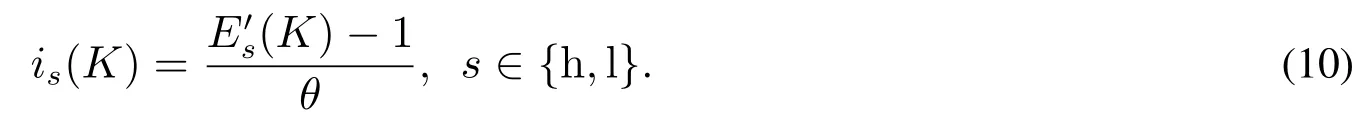

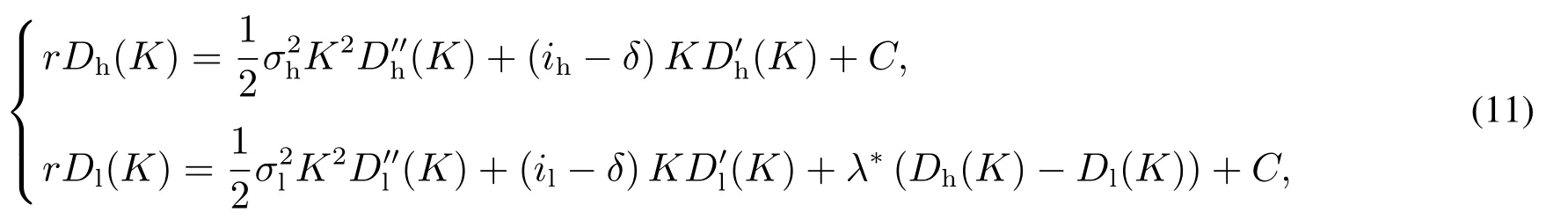

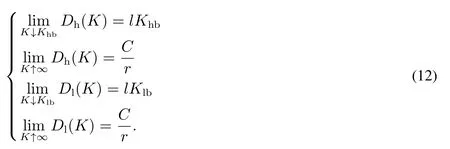

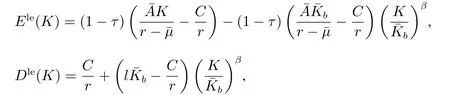

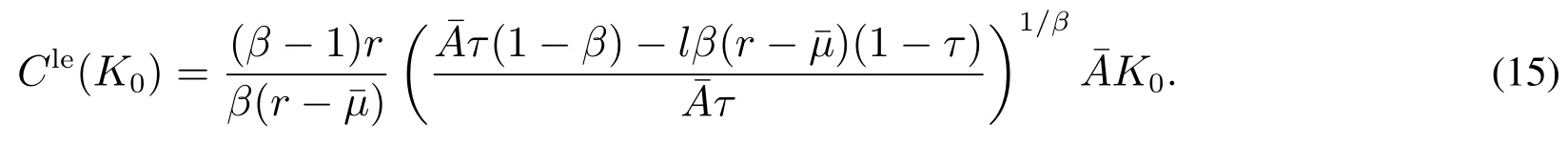

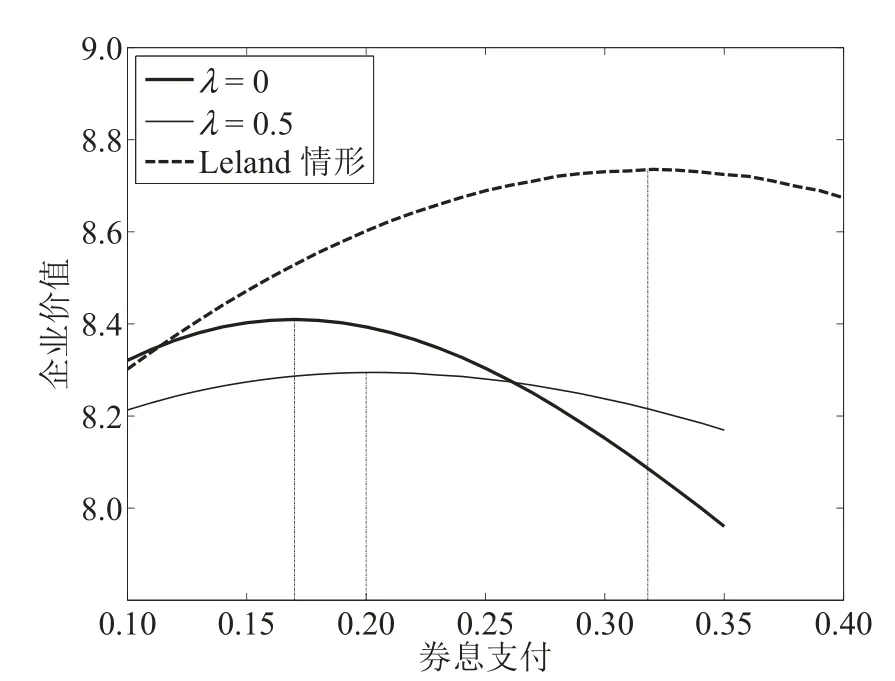

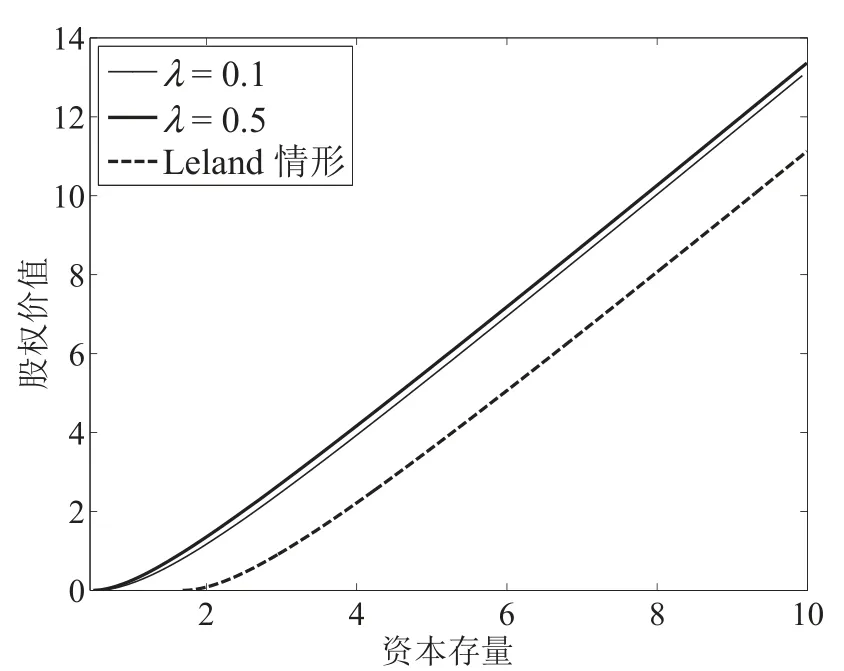

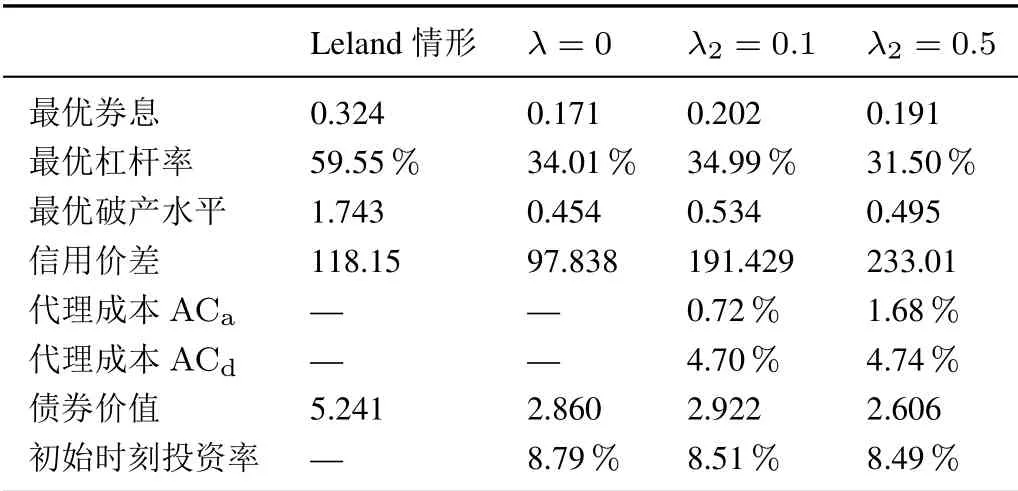

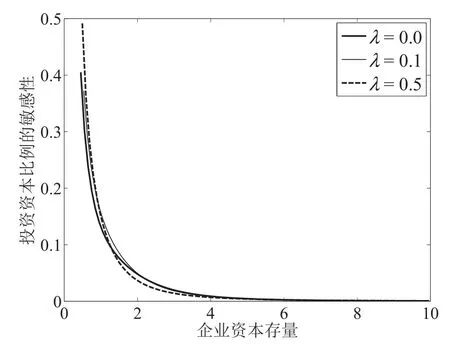

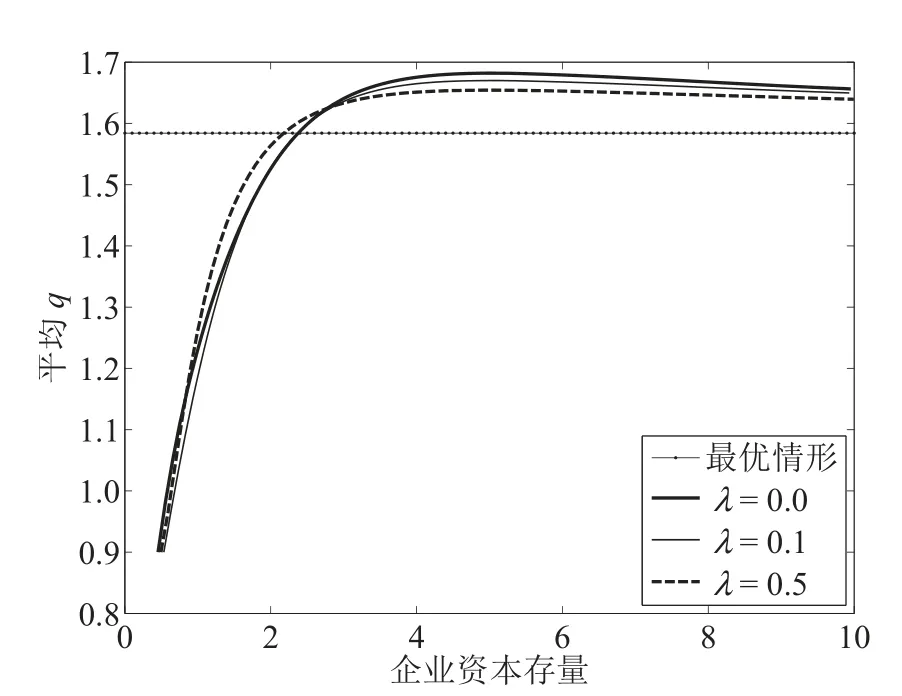

此外, 企業(yè)創(chuàng)建時采取債息為C的永久性債券進行融資(見文獻[4]).企業(yè)正常運營之后, 若經營不善股東會選擇破產, 一旦公司破產則由債權人接管公司.在企業(yè)破產時單位資本的清算價格設為l, 并且有0 其中τ為企業(yè)所得稅率,而τδK表示折舊的稅盾效應. 2.2.1 最優(yōu)情形 為進行對比分析,本節(jié)先考慮無風險且無債務融資的基準模型,稱其為最優(yōu)情形.在最優(yōu)情形下σt=0且C= 0,此時本文模型退化為Hayashi[24]包含了企業(yè)稅率的情形.利用經濟環(huán)境平穩(wěn)性和生產技術同質性, 企業(yè)存在一個最優(yōu)的投資資本比率i=I/K可以最大化現(xiàn)金流的現(xiàn)值.在最優(yōu)情形下資本的邊際價值(邊際q)等于資本的平均價值(平均q).將最優(yōu)情形下的托賓q和投資率分別記為qFB和iFB,于是有如下最優(yōu)化問題 通過計算可得 且有qFB= 1+θiFB.式(4)與文獻[24]相關結論的區(qū)別在于稅收的影響,稅收一方面會降低股東得到的收益流, 另一方面產生折舊的稅盾.該基準模型被諸多動態(tài)投資理論文獻作為特殊情形進行對比(見文獻[27,28]).式(4)還表明最優(yōu)情形下企業(yè)的投資率為與時間無關的常數(shù). 2.2.2 杠桿企業(yè)價值以及企業(yè)決策 本節(jié)給出杠桿企業(yè)證券(股權和債券)的定價.由于股東擁有企業(yè)決策權,因此先求股權價值然后再求債權價值.企業(yè)在正常狀態(tài)下,股東擁有高風險投資的機會,兩者通過單向轉移產生聯(lián)系.因此為了給出正常狀態(tài)下的股權價值需要先得到企業(yè)進入風險投資狀態(tài)后的股權價值. 首先考慮進入風險投資后股東的權益價值,記該情形下的企業(yè)破產時機為Thb=inf{t:Kt≤Khb},其中Khb為對應的最優(yōu)破產觸發(fā)水平,即當企業(yè)的經營變差導致資本存量降低到Khb時,股東會進行破產決策.在進入風險投資后企業(yè)正常運營時,股東得到的收益流由式(2)給出,利用動態(tài)規(guī)劃方法,該狀態(tài)下股東權益價值為 正常狀態(tài)下股東擁有高風險投資的機會,使得企業(yè)在Δt時間內進入風險投資狀態(tài)的概率為λΔt,而一旦進入風險投資后,股權價值由式(5)給出.于是正常狀態(tài)下股東權益價值為 對式(5)和式(6)利用伊藤引理可以得到Eh(K)和El(K)的如下聯(lián)立非線性常微分方程組 為了求解該方程組還需要如下邊界條件 式(7)給出了企業(yè)初始為正常狀態(tài)時股權價值滿足的聯(lián)立方程組,并需要結合邊界條件(8)進行求解.邊界條件(8)的第一個和第三個表達式表示當企業(yè)經營不善導致資本存量下跌(出售資產)時,股東不再保證債務利息的支付,而會根據自身利益最大化選擇企業(yè)破產.當企業(yè)破產發(fā)生時,股權價值變?yōu)榱?而第二個和第四個表達式表明當企業(yè)資本存量很高時,企業(yè)將遠離破產威脅并持續(xù)運營,此時股權價值需要滿足無泡沫條件. 下面考慮股東的企業(yè)決策.股東會通過最大化股權價值進行決策,從微分方程組(7)來考慮股東的風險轉移策略,投資決策以及破產決策.股東投資決策可以通過式(7)關于投資率的一階導得到,而破產觸發(fā)點通過光滑粘貼條件得到.當企業(yè)初始為正常狀態(tài)的時候,股東為提高股權價值而存在增加風險轉移強度的動機.從式(7)的第二個方程可以看出和轉移強度有關的項是λ[Eh(K)?El(K)].對不同轉移強度{λ1,λ2},當所有的K使得λ2[Eh(K,λ2)?El(K,λ2)]> λ1[Eh(K,λ1)?El(K,λ1)]時, 股東的最優(yōu)風險轉移策略是選擇提高轉移強度,此時有λ?=λ2,反之,股東不會提高轉移強度,此時有λ?=λ1.風險轉移策略反映了股東在債務融資下可能出現(xiàn)資產替代效應. 當企業(yè)破產時股權價值為0,股東采用如下光滑粘貼條件保證不同狀態(tài)下最優(yōu)破產臨界值的選擇,即 而對式(7)利用一階導條件,可以得到不同狀態(tài)下的最優(yōu)投資資本比is(K)為 從式(10)可以看出不同初始狀態(tài)下的最優(yōu)投資資本比具有相同的形式, 最優(yōu)投資率is(K)和邊際q(即))呈線性關系,此時邊際q和平均q也不再相等. 其次,考慮債券定價(方法是標準的,如文獻[36]對可轉債進行了定價).給定破產觸發(fā)水平,正常狀態(tài)下的債務價值Dl(K)滿足如下非線性常微分方程組 其中破產時機以及投資率is(K),s ∈{h,l}由股東決定,即由式(9)和式(10)給出.同時式(11)應當滿足如下邊界條件 式(11)給出了債券價值滿足的微分方程,首先由于債權人無法直接參與企業(yè)決策,方程組中的投資率由股東給出,并且債權人也需要接受股東的風險轉移策略以及破產決策.其次當企業(yè)破產后,債權人接管企業(yè)并獲得清算后的企業(yè)價值lKsb,s ∈{h,l}.另外企業(yè)資本存量提升使企業(yè)遠離破產時,債權人可以得到無風險債務價值為C/r. 由此可見股東內生的投資水平以及風險轉移策略會影響到債券價值,反之券息的支付也會影響到股東的投資與風險轉移決策.當股東為了進行財富價值轉移而提高風險轉移強度時,會使得債權人價值受損,從而會降低企業(yè)總價值,形成資產替代效應.而當股東提高企業(yè)投資率使所得的收益更多流向債權人時,可能導致股東投資激勵不足,形成債務積壓問題.這些問題將在數(shù)值分析部分進一步闡述. 2.2.3 最優(yōu)資本結構 前文對股東權益以及債券進行了定價, 本小節(jié)考慮杠桿融資下企業(yè)的最優(yōu)資本結構問題.將初始為正常狀態(tài)時的股權價值El(K,C)和債務價值Dl(K,C)相加之后可以得到企業(yè)價值Vl(K,C) =El(K,C)+Dl(K,C).通過權衡破產成本與稅收獲利,企業(yè)會發(fā)行最佳債務融資規(guī)模以最大化企業(yè)總價值.因此,企業(yè)最優(yōu)資本結構問題在技術上等價于求解如下優(yōu)化問題 然而, 由于內生的動態(tài)投資模型驅動資產價值變化下企業(yè)證券定價不存在已知的閉式解, 因而由式(13)求解得到的最優(yōu)券息也無解析表達式.本文在下節(jié)中運用數(shù)值方法來分析企業(yè)的最優(yōu)資本結構. 為了與經典模型進行比較,并方便定義代理成本,本節(jié)給出沒有風險轉移以及動態(tài)投資的情形,此時模型退化為Leland[4]框架,下文稱該比較模型為Leland 情形.在Leland 框架下,企業(yè)規(guī)模服從幾何布朗運動 其中μ>0 為外生給定的常數(shù),σl為前文給出的企業(yè)在正常狀態(tài)下的波動率. 通過固定本文模型的投資率it=,可以將參數(shù)校準為=?δ.在該情形下的股權價值Ele和債券價值Dle分別為 至此,本節(jié)給出了沒有風險轉移以及動態(tài)投資情形下的股權價值,債券價值,企業(yè)價值以及最優(yōu)融資決策.為了分析的方便,將在4.2 節(jié)定義企業(yè)的杠桿率,信用價差以及代理成本. 參考文獻[27, 28, 31, 33]中的參數(shù)選取, 并結合不同企業(yè)風險狀態(tài)予以調整后, 本文的基本參數(shù)取為:無風險利率r= 5%, 資本折舊率δ= 8%, 資本清算價格l= 0.9, 投資成本的摩擦系數(shù)θ= 6, 均衡狀態(tài)下的資本邊際產出A= 0.21, 企業(yè)在正常狀態(tài)和風險投資狀態(tài)下的資本存量波動率分別取為σl= 0.20及σh=0.35,風險轉移強度λ1<λ2,λ2=0.1 或λ2=0.5.企業(yè)所得稅率τ=25%,企業(yè)初始資本存量規(guī)模K0=5.最后,通過以上參數(shù)可以將Leland 情形下的μ校對為2.79%,A校對為8.86%. 圖1 畫出了Leland 情形,λ= 0 以及λ= 0.5 情形下券息支付和企業(yè)價值之間的關系.可以看出隨著券息支付的增大,企業(yè)初始時刻的價值呈現(xiàn)先增后減的倒U 型關系.這是由于隨著券息支付的增大,企業(yè)的稅盾和代理成本隨之而變化.當券息支付較低時,稅盾優(yōu)勢占主導,而當券息支付較高時,代理成本占主導,由此使得存在最優(yōu)券息可以最大化初始時刻的企業(yè)價值.首先,Leland 情形下的最優(yōu)券息大于λ=0 以及λ= 0.5 的情形,這是由兩方面的因素導致,λ= 0 對應沒有風險轉移情形,該情形與Leland 情形相比存在投資不足,因此企業(yè)收益流增長率更低,因而最優(yōu)券息也會更低(見Mauer 等[9]的分析).λ=0.5 情形下股東的風險轉移動機會影響企業(yè)的風險同時反過來也會影響企業(yè)的投資水平,在這一交互影響下該情形的最優(yōu)券息高于λ=0 情形,其次,在最優(yōu)券息融資下,λ=0.5 對應最低的企業(yè)價值,這意味著風險轉移和投資不足都會降低企業(yè)總價值,損害社會總福利. 圖1 券息變化與企業(yè)價值的關系變化關系Fig.1 The relationship between coupon change and enterprise value 圖2 給出了不同λ情形以及Leland 情形下股權價值隨資本存量K的變化趨勢. 圖2 不同風險轉移策略下的股權價值Fig.2 Equity value under different risk transfer strategies 與Leland 情形相比,風險投資機會的存在可以提升股權價值,因此股東為了更高的價值總會選擇風險投資機會,從而形成資產替代問題,損害債權人的利益.另外與λ= 0.1 時相比較,λ= 0.5 對應更低的破產水平,同時對任意資本存量K,都有λ= 0.5 時的股權價值大于λ= 0.1 時的股權價值,這意味著股東會選擇較高風險轉移強度以提高股權價值.這一原因將在下一節(jié)進一步分析. 為分析不同情形下的企業(yè)最優(yōu)資本結構與代理成本等問題, 需先定義企業(yè)的最優(yōu)杠桿率, 信用價差以及代理成本.將企業(yè)的最優(yōu)杠桿率定義為初始時刻最優(yōu)融資券息下債券價值和企業(yè)總價值的比例,即L=D(K0,C?)/V(K0,C?)100%.對應的信用價差定義為CS=10 000(C?/D(K0,C?)?r). 為了測度股東風險轉移以及投資策略導致的代理沖突程度,本文引入兩個代理成本.第一個代理成本用來測度股東風險轉移帶來的企業(yè)價值損失,即資產替代成本,記為ACa,根據前文得到的企業(yè)價值有 第二個代理成本用來測度股東投資不足帶來的企業(yè)價值損失,即債務積壓代理成本,記為ACd,根據前文得到的企業(yè)價值有 表1 給出了Leland 情形,λ= 0,λ= 0.1 以及λ= 0.5 下的企業(yè)最優(yōu)券息,最優(yōu)杠桿率,破產觸發(fā)水平,信用價差以及代理成本等結果.可以看出,Leland 情形對應最高的券息,同時最優(yōu)券息隨著股東風險轉移強度的增加而降低.故企業(yè)對應的最優(yōu)杠桿率和破產觸發(fā)水平也呈現(xiàn)出相同的規(guī)律,更高的券息對應更大的融資規(guī)模, 而企業(yè)的最優(yōu)杠桿率隨之增加,破產觸發(fā)水平上升且對應更高的債券價值.觀測表1 中不同情形下的杠桿率水平可以發(fā)現(xiàn),在同一參數(shù)校對下,Leland 模型給出的最優(yōu)杠桿率為59.55%,而本文的模型通過引入動態(tài)投資和股東的風險轉移動機,企業(yè)的最優(yōu)杠桿率降低, 例如當λ= 0.5 時, 企業(yè)杠桿率為31.50%.股東通過風險轉移和投資率的相互影響以及調整而導致更低的杠桿率,引入代理沖突后企業(yè)的杠桿率基本符合現(xiàn)實數(shù)據.這一結果在一定程度上解釋了Graham[7]觀測的杠桿保守現(xiàn)象. 這是由于企業(yè)資本存量波動率對股東權益價值存在兩個反向的影響:一方面,根據定價理論,股權價值是波動率的增函數(shù),波動率的升高會提高股權價值,但此時股東會減少企業(yè)融資從而降低杠桿率;另一方面,當股東可以轉移到波動率更高的狀態(tài)時股東會降低投資率,此時對應企業(yè)收益率更低的平均增長率,該情形下企業(yè)會提高融資券息.而隨著股東支付券息增加股權價值是逐漸降低的.于是風險轉移強度增大會導致其對股東權益價值產生兩個反向的影響,本文模型中第一個影響因素更大.這也就解釋了股東的風險轉移動機.與Leland 情形相比本文通過引入動態(tài)投資以及風險轉移,刻畫了股東和債權人更現(xiàn)實的代理沖突,而同時模型預測的更低杠桿率也更加符合實際情況. 考察表1 給出不同情形的信用價差.Huang 等[8]總結了“信用價差之謎”,用歷史違約率和回收率數(shù)據校準結構化模型的參數(shù)后,通過這些模型計算得到的信用價差均遠低于實際價差的歷史平均水平.本文中作為結構化模型代表的Leland 情形在基本參數(shù)下得到的信用價差為118.15 bps,且此時對應券息0.324 以及違約水平1.743.本文模型計算得到信用價差為233.01 bps,并且對應更低券息0.191 以及違約水平0.495.這是由于投資不足以及風險轉移的存在,使得企業(yè)采用更少券息融資的同時,破產損失更高而債券價值降低得更快,可以得到更加符合實際情況的信用價差.因此本文的模型在一定程度上對“信用價差之謎”給出了解釋. 最后表1 給出了λ2=0.1 以及λ2=0.5 下的總代理成本分別為5.42%以及6.42%.總代理成本刻畫了企業(yè)投資不足以及股東風險轉移導致福利損失的測度. 表1 不同情形下的最優(yōu)資本結構與代理成本Table 1 Optimal capital structure and agency cost in different situations 將總代理成本分解為資產替代成本以及債務積壓成本可以進一步分析這兩個問題的不同影響.首先,資產替代效應對企業(yè)總價值的影響低于債務積壓效應的影響(在λ2= 0.5 時, ACa= 1.68% 而ACd=4.74%),這意味著投資不足對企業(yè)總價值的影響大于風險轉移效應,投資不足對股權和債券價值的影響都是負面的.其次,當股東的風險轉移強度增大時,反過來又會對企業(yè)的投資產生影響,從而形成交互效應,如當λ2從0.1 提升至0.5 時使得企業(yè)初始時刻的投資會從8.51%降低至8.49%,從而使得債務積壓的代理成本ACd從4.70%上升至4.74%. 本節(jié)分析企業(yè)的最優(yōu)投資率以及投資不足問題,當投資帶來收益更多的被分配給債權人時,股東進行投資的動機會降低,從而產生投資不足問題.為了進一步分析投資率的影響因素,將初始為正常狀態(tài)的最優(yōu)投資率滿足的方程改寫為1+θil(K) =(K),其中1+θil(K)為企業(yè)投資的邊際成本,E′l(K)為企業(yè)股權資本的邊際價值.即股東通過調整最優(yōu)投資資本比使得企業(yè)資本的邊際收益等于邊際成本.同時可以看出企業(yè)的邊際q決定了企業(yè)的投資水平. 圖3 給出了不同融資情形下股東的最優(yōu)投資策略與資本存量之間的關系. 圖3 投資資本比隨資本存量變化關系Fig.3 The relationship between investment capital ratio and capital stock change 在最優(yōu)情形下企業(yè)的投資資本比為iFB(K)=9.73%,該情形為沒有債務融資和風險的情形,因此該投資資本比是一個比較標準.而債務融資下,企業(yè)股東與債權人的代理沖突使得杠桿企業(yè)的最優(yōu)投資資本比總體上表現(xiàn)為投資不足.尤其是當企業(yè)接近破產邊界時,投資資本比接近?0.16(出售資產),存在債務積壓問題.但隨著資本存量逐漸變大,此時由于充分分散了企業(yè)的破產風險,企業(yè)的投資水平隨著資本存量的增大而逐漸上升,并且趨向于最優(yōu)情形下企業(yè)的投資資本比(資本存量足夠大時可以充分接近).當企業(yè)資本存量很低時,企業(yè)的破產期權處于深度實值狀態(tài),股東進行投資的動機會越弱,股東傾向于出售資產來規(guī)避風險.而隨著企業(yè)資本存量的增加,企業(yè)遠離破產邊界,破產期權逐漸處于虛值狀態(tài),則股東的投資水平會不斷增加. 圖4 給出了投資資本比敏感性隨資本存量變化關系. 圖4 投資資本比敏感性隨資本存量變化關系Fig.4 The relationship between investment capital ratio sensitivity and capital stock change 比較λ= 0,λ= 0.1 以及λ= 0.5 情形下的投資率可以發(fā)現(xiàn),λ= 0 時對應最低的券息和破產觸發(fā)水平, 而λ= 0.5 時對應最高的券息和破產觸發(fā)水平, 故當企業(yè)資本存量足夠大的時候, 沒有風險投資機會(λ= 0)下的投資水平最終會高于存在風險投資機會下的投資水平,而λ= 0.5 時對應的投資率最低.需要注意的是,當企業(yè)資本存量接近破產觸發(fā)水平時,存在風險投資機會相較于沒有風險投資機會的投資率會變高,這是由于風險投資機會可以提高股權價值,在接近破產水平的情況下,股東有提高投資水平的動機,以盡力避免破產的發(fā)生.而圖4 中給出的投資資本比敏感性(投資率關于資本存量的導數(shù))的關系進一步證實了這一點,在風險狀態(tài)下λ=0.5,接近破產邊界時的敏感性更是高達0.49. 托賓平均q定義為企業(yè)市場價值與賬面價值之比即qa(K)=V(K)/K,而托賓邊際q定義為qm(K)=E′(K), 表示增加一單位實體資本所引起的股權價值增量.邊際q更準確的反映了企業(yè)未來的投資機會.圖5 和圖6 描繪了企業(yè)不同初始狀態(tài)下托賓平均q與邊際q隨資本存量K的變化,其中最優(yōu)情形下平均q和邊際q相等都為1.58.由于股東與債權人的代理沖突,平均q與邊際q隨資本存量的變化呈現(xiàn)出不同的變化.從圖5 和圖6 可以看出,平均q隨資本存量的增加先增后減,而邊際q單調遞增并不斷的接近最優(yōu)情形的1.58.通過比較圖5 和圖6 可以看出任意給定資本存量K,債務融資下的平均q大于邊際q. 圖5 可以看出當企業(yè)資本存量足夠大的時候,沒有風險投資機會(λ=0)下的平均q最終會高于存在風險投資機會下的平均q,而λ=0.5 時對應的平均q最低.圖6 表明債務融資所形成的債務積壓使得單位資本存量增加所帶來的股東權益價值增量低于最優(yōu)情形,但是λ= 0 時當風險轉移強度降低時,由于該情形對應最低的債務融資規(guī)模,使得企業(yè)債務積壓得以緩解,此時邊際q會進一步提高. 圖5 平均q 隨資本存量變化關系Fig.5 The relationship between average q and changes in capital stock 圖6 邊際q 隨資本存量變化關系Fig.6 The relationship between marginal q and capital stock changes 股東的風險投資行為,動態(tài)投資決策,最優(yōu)融資策略以及最優(yōu)破產決策之間具有動態(tài)平衡關系.同時股東在經營企業(yè)時不僅會考慮資本存量本身面臨的沖擊,債務融資的形式,還會考慮資本存量風險本身的不確定性以及其對企業(yè)決策的影響.充分考慮并量化這些因素能對股東的企業(yè)策略選擇,杠桿率與信用價差的影響因素有更深刻的認識.鑒于此,本研究基于投資q理論框架考慮了風險轉移不確定性下的股東風險轉移策略,動態(tài)投資策略,并利用動態(tài)規(guī)劃方法給出了股權價值以及債券價值滿足的微分方程.然后通過數(shù)值模擬方法分析了股東風險轉移策略以及投資不足對企業(yè)的杠桿率,信用價差以及托賓q的影響,本文的結論對公司治理以及企業(yè)策略的制定有一定的啟示. 本文分析了股東風險轉移以及投資不足形成的代理問題,并且分析了最優(yōu)資本結構,信用價差以及托賓q的影響機制.為研究“低杠桿之謎”以及“信用價差之謎”提供了理論模型.同時本文還基于Leland 模型給出了股東風險轉移以及投資不足所形成代理成本的測度,進而可以分析兩者的相互影響.但本文假設企業(yè)所處的狀態(tài)不是動態(tài)循環(huán)的,因此在未來可以考慮如何把結果擴展到投融資周期性變化的情況.

2.2 模型的求解與分析

3 比較模型

4 數(shù)值分析

4.1 股東風險轉移策略與融資策略

4.2 最優(yōu)資本結構與代理成本

4.3 股東動態(tài)投資決策

4.4 債務融資下的托賓q

5 結束語